Haftalik Bülten 05-09-2022

HAFTALIK BÜLTEN

Haftanın gündemi ve beklentiler...

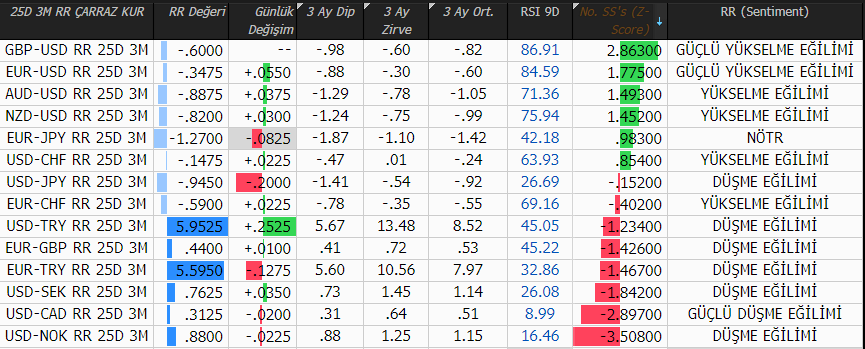

Döviz Piyasası

DÖVİZ PİYASASI

EURUSD: FED ’in enflasyon mücadelesine Kanada ve İngiltere Merkez Bankası öncesinde iştirak etmişti. Son aylarda Avrupa Merkez Bankası da bu kervana katıldı. Eylül ayı toplantısında ECB’nin politika faizinde 75 baz puanlık faiz artışı ile dozu artıracağına kesin gözü ile bakılırken yüksek doğalgaz fiyatları ile Avrupa ekonomisini zorlu bir süreç bekliyor. Bu nedenle hem güçlü ABD Doları hem de zayıflayan ekonomik görünüm ile döviz piyasasında Euro’nun vereceği yükseliş yönlü hareketler şimdilik tepki olarak kalabilir.

Teknik olarak, Euro/dolar paritesinde 1.0000 altında her haftalık kapanış negatif iken bu hafta ECB toplantısı sonrasındaki hareket önemli. Avrupa’nın 75 baz puanlık faiz artırım beklentisi ve 1.0080 üzerinde kapanışlar Euro’yu bir miktar yukarı taşıyabilir. Öte yanda bu tarz yükseliş denemelerine döviz piyasası rahatlama rallisi olarak bakıyor.

Destekler: 0.9911-0.9840-0.9775

Dirençler: 10080-1.0190-1.0300

GBPUSD: İngiltere Merkez Bankası (BOE), faiz artırımları ile enflasyon ile mücadeleye katılmaktan çekinmiyor. Buna rağmen İki ülke arasındaki büyüme ve faiz oranı farkı halen ABD Doları lehine ve İngiltere ekonomisine ilişkin ileriye dönük zayıflama beklentisi kış aylarında servis sektörünün büyüme katkısının azalması ile öne çıkıyor.

Teknik olarak, aşırı alım bölgesinde olan GBPUSD paritesi 1.1500 sınırını koruyabilir ise 1.1800 seviyesine doğru tepki alımları yaşanabilir. Öte yanda 1.1800 direnci aşılmadıkça parite için yükselişin devamı zor görülüyor.

Destekler: 1.1410-1.1350-1.1200

Dirençler: 1.1675-1.1800-1.2000

USDJPY: Döviz piyasası Japon Yeninin ABD Doları karşısındaki değerini belirlerken iki ülkenin 10 yıllık tahvil faiz oranları arasındaki farkı referans alıyor. Haziran ayında %3.50 sınırına dayanan ABD 10 yıllık tahvil faiz oranı % 3.1894 faiz oranı ve 109.50 sınırında Dolar Endeksi ile Japon Yenine göz açtırmadı. USDJPY paritesinde geçtiğimiz haftanın kapanışı 140.20 olarak gerçekleşti. Yaklaşan FED toplantısı öncesinde Dolar Endeksi bollinger üst bant 110.70 seviyesine doğru yükseliş eğiliminde kalır ise USDJPY paritesinde yeni yüksek seviyeler görülebilir.

Teknik olarak, USDJPY paritesinde yükseliş eğilimi sürerken sadece 136.50 altında kapanışlar olması durumunda trendin tersine döndüğünden bahsedebiliriz.

Destekler: 139.50-138.50-137.40

Dirençler: 140.80-141.75-142.40

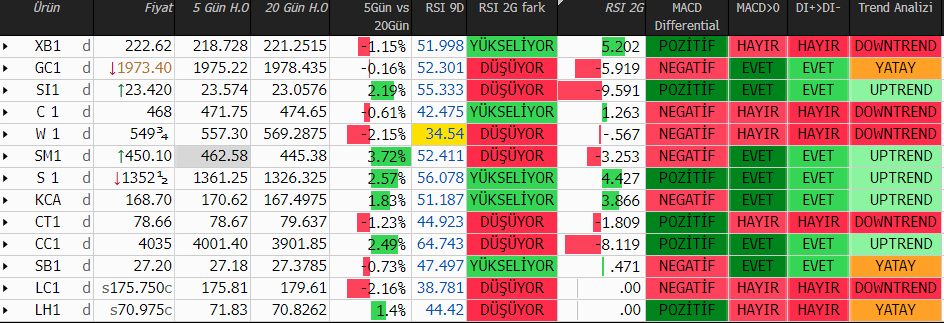

Emtia Piyasası

Hisse Senedi ve Emtia Piyasası

S&P500 Endeksi: FED ‘in agresif faiz artırımları ile 2022 yılının ilk yarısında hisse senedi piyasasına ilgi azalmış ve satışlar yaşanmıştı. Yılın geri kalanında tarihi düşük seviyelerde faiz oranlarından uzaklaşan ve ılımlı büyüme trendinde bir ekonomik görünüm hisse senedi piyasasını rahatlatabilir. CFTC derinlik raporuna göre E-Mini S&P500 endeksinde tarihi düşük seviyelerde (-284639) fon net kısa pozisyon miktarı ile negatif fiyatlamanın büyük ölçüde yapıldığını ve önümüzdeki haftalarda bir rahatlama rallisi yaşanabileceğini düşünüyoruz. Son rapora göre fonlar E-Mini S&P500 endeksinde Aralık 2011 den bu yana en düşük kısa pozisyon miktarını taşıyor. 13 Eylül tarihinde açıklanacak olan ABD enflasyon verisinde düşüşün devamı ve ekonominin durgunluk bekleyişinden sıyrılması durumunda belirgin bu yukarı yönlü atak yaşanabilir.

Teknik olarak, Eylül ayına zayıf bir başlangıç yapan S&P500 endeksi için kısa vadeli yön ve tepki alımlarının kalıcı olması 4100 üzerinde kapanışlar ile mümkün görülüyor.

Destekler: 3850-3750-3600

Dirençler: 4025-4100-4185

Nasdaq Endeksi: Haziran ayında 11 bin sınırına yaklaşan Nasdaq Bileşik Endeksi sonrasında yaşanan yükseliş İle 16 Ağustos tarihinde 13635 seviyesinde kapanış yaptı. Ağustos ayının ikinci yarısında tatil sezonu olması nedeni ile piyasaya olan ilgi azaldı. Kuşkusuz FED ‘in Eylül ayında 75 baz puanlık faiz artırım beklentisi ve Jackson Hole toplantısında verilen mesajlarda piyasa için negatifti. Cuma günü tarım dışı istihdam verisi ardından yaşanan görece iyimser tablonun ise teknoloji hisselerinde fazla etkili olmadığını görüyoruz. ABD ekonomisi enflasyon ile mücadelede yol kat etti ve bunu ekonomiyi rayından çıkarmadan yaptı. Ancak sonbahar aylarında yükselişini sürdürmesi beklenen tahvil faizleri hisse senedi piyasası için en büyük rakip diyebiliriz. Buna rağmen törpülenen resesyon beklentisi ile iki hafta öncesine göre daha pozitif bir görünüm var. ABD hisse senetleri önderliğinde küresel hisse senedi piyasaları yukarı yönlü tepki verme kabiliyetine sahip iken teknoloji hisse senetlerinin destek vermediği ortamda olası bir yukarı yönlü hareket tepkiden öteye gitmeyecektir. Kısaca, ABD enflasyon verisi öncesi ve sonrasında Nasdaq endeksinin hareketi genel risk alma iştahı için de önemli görülüyor.

Teknik olarak, S&P500 endeksine kıyasla daha zayıf bir görünüm çizen Nasdaq endeksinde 13 bin önemli bir sınır olarak görünüyor. Bu seviyenin aşılması durumunda kısa vadeli görünüm pozitife dönüyor olacak.

Destekler: 11800-11500-11000

Dirençler: 12500-12700-13000

DAX Endeksi: Temmuz ayı başında 12390 düşük seviyesini gören Alman DAX endeksi Eylül ayının ilk haftasına zayıf bir başlangıç yaptı. Geçtiğimiz hafta 12600 düşük seviyesi görüldükten sonra haftalık kapanış 13050 olarak gerçekleşti. ABD hisse senedi piyasaları özellikle S&P500 endeksi ile karşılaştırıldığında Alman DAX endeksinin yüksek faiz ortamına hassasiyetinin daha yüksek olduğunu söyleyebiliriz. Sebebi açık, Avrupa Bölgesi ve Almanya’nın Rusya’ya olan enerji bağımlılığı kış aylarında ekonomiyi zorlayacak. Bu durum Alman sanayisini ve şirketlerini yüksek doğalgaz fiyatları ile karşı karşıya getiriyor. Her zaman olduğu gibi küresel risk alma iştahını ABD hisse senedi piyasaları belirleyecek. O tarafta geçtiğimiz haftalarda görece iyimser tablo ile yukarı yönlü bir tepki olasılığına karşı Alman DAX endeksi geriden takip etmeyi sürdürebilir.

Teknik olarak, kısa vadeli yukarı yönlü tepki alımlarını kalıcı olabilmesi için 13350 üzerinde kapanış gerekiyor. Aşağıda geçtiğimiz haftanın düşük seviyesi olan 12600 altında Temmuz ayı düşük seviyesi 12390 denenebilir.

Destekler: 12600-12390-12000

Dirençler: 13175-13350-13600

XAUUSD: Ağustos ayında 1800 dolar üzerini deneyen ancak bu seviye üzerinde kalamayan spot altın fiyatları güçlü ABD Doları ve yükselen tahvil faiz oranları ile ay genelinde satış yönlü bir seyir izledi. Altında geçtiğimiz haftanın düşük seviyesi 1688 dolar iken Cuma günü açıklanan tarım dışı istihdam verisi ardından rahatlama rallisi ile kapanış 1712 dolar olarak gerçekleşti. Vadeli piyasalarda CFTC derinlik raporu 30 Ağustos tarihli verileri kapsıyor. Bu rapora göre geçtiğimiz hafta altın piyasasında fon satışları 9424 kontrat olarak devam etmiş. Son beş haftada 30 bin kontrat civarında satış gerçekleşmiş ve 130729 kontrat uzun pozisyon taşınıyor. Geçtiğimiz Cuma günü yaşanan alımların yeni haftanın ilk işlem günlerinde devam etmesi ile bir sonraki raporda aşırı satım bölgesinden bir toparlanma olarak düşünülen pozisyonlanma görebiliriz. Öte yanda Eylül ayı ABD enflasyonu altın için kritik veri ve tepki alımlarının uzaması için piyasaların genel risk alma iştahını takip etmek gerekiyor.

Teknik olarak, 21 Temmuz 1680 ve geçtiğimiz hafta 1688 düşük seviyesi görülmesi ardından 1680-1690 bölgesi altın piyasası için önemli destek olarak görülüyor. Yukarı yönlü tepki alımlarının kalıcı olabilmesi için ise 1735 dolar üzerinde kapanışlar aranıyor.

Destekler: 1680-1650-1630

Dirençler: 1735-1765-1790

XAGUSD: Ağustos ayının ilk iki haftasında küresel risk iştahı göreceli pozitif fiyatlama ile 20.00 dolar üzerinde gümüş fiyatı görebildik. Ancak sonrasında işler değişti güçlü ABD Doları ve FED ‘in Eylül ayında da 75 baz puan faiz artırabileceği beklentisi gümüş piyasasında satıcıların kontrolünü sağladı. Öncesinde zayıf yukarı yönlü tepki veren piyasa 01 Eylül tarihinde 17.56 dolar seviyesine geriledi. Cuma günü açıklanan ABD tarım dışı istihdam verisinde ekonomi 30 gün boyunca 315 bin istihdam yaratırken Temmuz ayı enflasyon verisinde zirve yapmış izlenimi veren rakamlar alıcıları cesaretlendi. Buna rağmen haftanın son işlem gününde yaşanan yükseliş ve 18.04 seviyesinde kapanış hisse senedi piyasaları ile beslenen bir iyimserlik olmadan fazla bir şey ifade etmiyor. 30 Ağustos tarihli CFTC derinlik raporuna göre fonlar -104 kontrat kısa pozisyon taşıyor. Son 52 haftanın düşük seviyesinde pozisyonlanma ile aşırı satım bölgesindeki piyasa yükseliş yönlü tepkiler için uygun seviyelerde olmasına rağmen borsa yatırım fonu ETF ilgisinin artması şart diyebiliriz.

Teknik olarak, 17.50-18.75 bandının kırılma yönü kısa vadeli hareket için önemli iken orta vadede pozitif görünüm için 20.00 dolar önemli direnç ve bu seviyenin aşılması gerekiyor.

Destekler: 17.50-16.95-16.50

Dirençler: 18.50-18.75-19.40