Haftalik Bülten 15-08-2022

HAFTALIK BÜLTEN

Haftanın gündemi ve beklentiler...

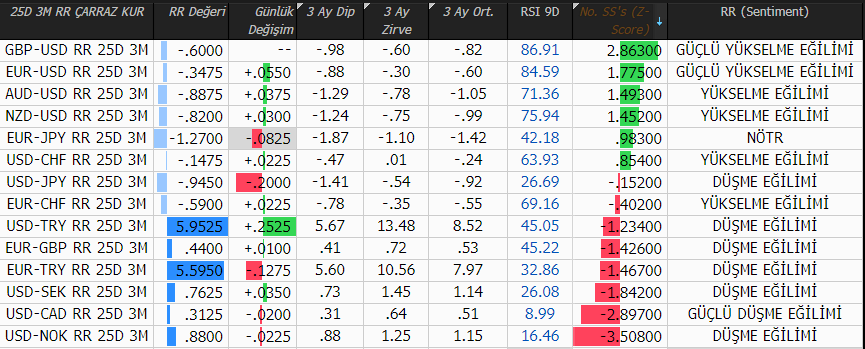

Döviz Piyasası

DÖVİZ PİYASASI

EURUSD: Temmuz ayı FED toplantısı sonrasında Dolar Endeksinde (DXY) geri çekilme eğilimi geçtiğimiz hafta ortasında açıklanan Tüfe verisi ile devam etti. ABD Temmuz ayında tüketici enflasyonu yerinde saydı ve yıllık bazda gerçekleşme %8.5 oldu. Piyasa Temmuz ayı ile enflasyonda bir geri çekilme tahmin ediyordu. Ancak piyasa beklentisi olan %8.7 altında gerçekleşen enflasyon risk alma iştahına pozitif yansıdı. Aynı şekilde üretici enflasyonunda aylık -%0.5 geri çekilme ile Temmuz ayı enflasyon gerçekleşmesi döviz piyasasında ABD Doları’nın değer kaybetmesine ve sepet para birimlerinde değer kazanımına sebep oldu. 105.00 sınırına gerileyen Dolar Endeksi Euro/dolar paritesini 1.0300 üzerine taşıdı. DXY’da yaşanan geri çekilme sürecinde 104.00-103.50 aralığı önemli destek iken yeni haftada bu aralığın test edilme ihtimali Euro/dolar paritesini 1.0500 sınırına taşıyabilir.

Teknik olarak, yeni haftada 1.0300 üzerinde kapanışlar ile Euro/dolar paritesinde yükseliş 1.0500 direnci test edilebilir.

Destekler: 1.0230-1.0135-1.000

Dirençler: 1.0370-1.0450-10520

GBPUSD: İngiltere Merkez Bankası (BOE), Temmuz ayında politika faizini %1,75’e yükselterek enflasyon ile mücadelesini sürdürüyor. İki ülke arasındaki büyüme ve faiz oranı farkının halen ABD Doları lehine olduğunu biliyoruz. Öte yanda Dolar Endeksinde FED sonrası yaşanan geri çekilmeden Sterlinin fayda sağlamakta zorlandığını anlıyoruz. Sebebi ülke ekonomisine ilişkin ileriye dönük zayıflama beklentisi diyebiliriz. GBPUSD paritesinde zayıf yükseliş denemelerinin başarılı olabilmesi için 1.2300 üzerinde kapanışlar ile güç toplaması gerekiyor.

Teknik olarak, GBPUSD paritesi 1.2300 sınırını aşamadığı sürece Temmuz ayı düşük seviyelerini tekrar test etmesi olası görülüyor.

Destekler: 1.2120-1.2015-1.1950

Dirençler: 1.2375-1.2360-1.2420

USDJPY: Temmuz ayı ikinci yarısından itibaren Japon Yeni ABD Doları karşısında değer kazandı. 05 Ağustos haftasında 130.41 düşük seviyesini gören USDJPY paritesi geçtiğimiz hafta 13.74 düşük seviyesini gördükten sonra yükseliş yönünde hareket etti. 2021 ve 2022 senesinde döviz piyasasında Japon Yeni değerlemesinin iki ülkenin 10 yıllık tahvil faiz oranlarına bakarak yaptığını biliyoruz. Mevcut koşullarda Temmuz ayında ABD’de enflasyonda yaşanan geri çekilme ve artan risk iştahına ABD tahvil piyasası eşlik etmekte zorlanıyor. Dolayısı ile faiz oranı farkının Japon Yeni lehine daralmadığı ve ortamda Yende son bir ayda gözlenen değer artış sürecinin sekteye uğrama potansiyelini yüksek görüyoruz.

Teknik olarak, Yeni haftada 135.50 üzerinde kapanışlar ile USDJPY paritesinin yükseliş trendine geri döndüğünü söyleyebiliriz.

Destekler: 132.50-131.50-130.85

Dirençler: 134.00-135.30-136.50

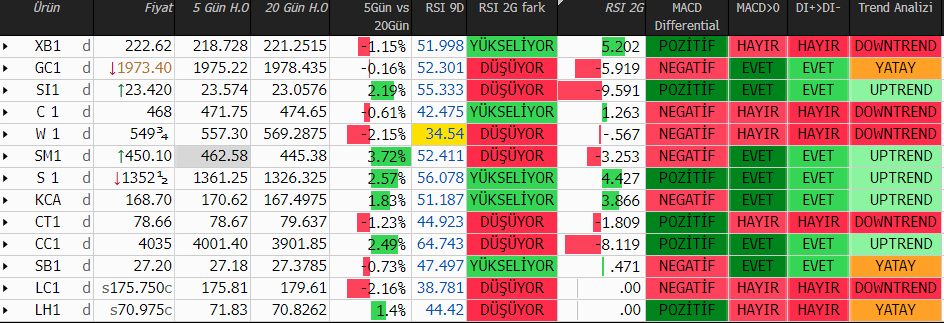

Emtia Piyasası

Hisse Senedi ve Emtia Piyasası

S&P500 Endeksi: Haziran ayı ortasında 3636 düşük seviyesini gören S&P500 endeksi o tarihten bu yana tedbirli bir toparlanma eğilimi içine girdi. Temmuz ayı FED toplantısı ve 75 baz puanlık faiz artışı öncesinde satın alınmış olmalı toplantının geride kalması ile S&P500 endeksi yükselişini sürdürdü. Geçtiğimiz hafta açıklanan Temmuz ayı Tüfe verisi beklenti altında gerçekleşince Eylül ayına ilişkin faiz artırım beklentisine 50 baz puanlık faiz artışı dahil edildi. Mevcut koşullarda ABD’de tahvil piyasasının enflasyon verisine fazla tepki vermediğini görüyoruz. Bu durum tahvil yatırımcısının enflasyondaki düşüşe inanmadığı yönünde yorumlanabilir. Dolayısı ile tam olarak yeni haftada Temmuz ayı ile başlayan yükseliş sorgulanacak.

Teknik olarak, S&P500 endeksinde 200 günlük üssel hareketli ortalama 4200 üzerinde kalınabilir ise yükselişin devamı beklenebilir.

Destekler: 4200-4100-4030

Dirençler: 4400-4500-4590

Nasdaq Endeksi: ABD ve küresel anlamda teknoloji hisse senetlerinin risk alma iştahına etkisi biliniyor. Büyük piyasa değerli ve uluslararası teknoloji hisse senetleri toparlanma eğilimine girmeden alış yönlü tepkiler limitli kalıyor. Nasdaq100 endeksi geçtiğimiz hafta Ocak ayından bu yana yaşanan düşüş eğiliminde trend çizgisini test etti.

Teknik olarak, Yeni haftada endeks açıklanan bilançolar ve küresel risk iştahı ile 200 günlük üssel hareketli ortalaması olan 13450 üzerinde kalmayı başarabilir ise kademeli olarak yükseliş devam edebilir.

Destekler: 13450-13200-12900

Dirençler: 13900-14250-14750

DAX Endeksi: Temmuz ayı başında 12390 düşük seviyesini gören Alman DAX endeksi o tarihten bu yana toparlanma eğilimine girdi. Ancak küresel risk iştahına katılımda endeksin ABD piyasaları kadar başarılı olmadığını görüyoruz. Sebebi sanayi ekonomisi olan Almanya’da zayıflama olacağına ilişkin bekleyişe bağlanabilir. Dolayısı ile yükselişin devam edip etmeyeceğini büyük ölçüde ABD hisse senedi piyasaları belirleyecek.

Teknik olarak, 12400 sınırından yaşanan toparlanma endeksi geçtiğimiz hafta 100 günlük üssel hareketli ortalama 13700 sınırına taşıdı. Yeni haftada 13700 üzerinde kapanışlar ile Alman DAX endeksi 14200 civarında olan 200 günlük üssel hareketli ortalamasına doğru yükseliş eğiliminde olabilir.

Destekler: 13600-13450-13100

Dirençler: 13870-14175-14400

Kıymetli Metal Piyasası

XAUUSD: Ağustos ayına 1750 dolar üzerinde başlayan spot altın fiyatları geçtiğimiz hafta 1807 yüksek seviyesini gördü. ABD’de Temmuz ayı enflasyon verisinde geri çekilme düşen faiz artırım beklentisi ile pozitif olsa da altın 1800 dolar üzerine yerleşmekte zorlanıyor. Sebebi enflasyondaki geri çekilmeye tahvil bono piyasasının verdiği tepkinin limitli kalması olarak görülüyor.

Teknik olarak, 21 Temmuz 1680 düşük seviyesi görülmesi ardından başlayan yükseliş hareketinin devamı için yeni haftada 1780 dolar üzerinde kapanışlar ile altının güç toplaması gerekiyor. 1780 dolar üzerinde kalınabilir ise 1810 üzerinde 1825 direnci test edilebilir.

Destekler: 1785-1770-1750

Dirençler: 1815-1825-1850

XAGUSD: Ağustos ayı ile küresel anlamda artan risk iştahı spot gümüş fiyatlarını 20.00 dolar üzerine taşıdı. Nisan 2022 tarihinden bu yana yaşanan geri çekilmede gümüş altına kıyasla daha fazla satışa maruz kaldı ve altın/gümüş rasyosu yükseldi. Ağustos ayı ortasına kadar yaşanan yukarı yönlü alım yönlü tepkinin devamı ve gümüş fiyatlarının 21.25 dolar üzerine yerleşmesi büyük ölçüde küresel risk iştahının devam etmesine bağlı diyebiliriz.

Teknik olarak, yeni haftada 20.00 dolar üzerinde kalınabilir ise 20.85 dolar üzerinde 21.25 hedef olabilir.

Destekler: 20.35-20.00-19.00

Dirençler: 21.25-22.00-22.85